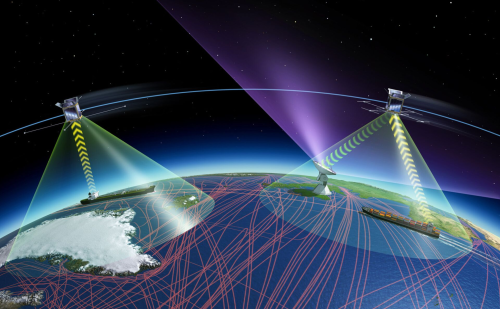

L'industrie du satellite en pleine mutation : la révolution smallsat

La révolution smallsat été permise grâce à la miniaturisation des sous-systèmes et à la digitalisation croissante au sein du secteur. Elle se traduit par l'utilisation de plus de satellites plus légers et à moindre coût, au lieu de larges satellites monolithiquesde plusieurs tonnes qui étaient la norme par le passé. Les usages, les fournisseurs et les utilisateurs se diversifient également dans une industrie marquée par de multiples nouveaux entrants, notamment depuis le succès technique et commercial de SpaceX qui a montré que l’espace n’était pas un domaine propre aux programmes et budgets gouvernementaux .

Quatre fois plus de lancements à venir

Au cours de la décennie à venir (2019-2028), Euroconsult prévoit une moyenne de 990 satellites lancés annuellement, toutes masses confondues. La demande devrait quadrupler avec 9 900 satellites lancés d’ici 2028, contre 2 300 au cours de la décennie passée. Avec un taux de croissance annuel sur cinq ans de 21 % entre 2019 et 2023, l’industrie du satellite éprouve une transformation rapide et radicale touchant aussi bien au nombre de satellites qu’à leur...

Aucun commentaire

Vous devez être connecté pour laisser un commentaire. Connectez-vous.